1. Els aprenents de bruixot

L’ombra de Margaret Thatcher

De les moltes crítiques llançades contra l’euro, potser la més encertada la va fer Margaret Thatcher fa més de trenta anys, quan la moneda única no tenia ni nom i era només un projecte a llarg termini que es discutia a alguns gabinets ministerials europeus. A les seves memòries, Thatcher descriu una conversa a l’estiu del 1990 en què va intentar convèncer John Major (que esdevindria el seu successor com a primer ministre britànic) sobre el fet que, en una unió monetària, “Alemanya i França acabarien pagant totes les subvencions regionals en les quals els països més pobres insistirien si havien de perdre la seva capacitat de competir sobre la base d’una moneda que reflectís el seu rendiment econòmic.” (1) Creia, doncs, que “teníem arguments que podrien persuadir tant els alemanys –que estarien preocupats pel debilitament de les polítiques antiinflacionistes– com els països més pobres –als quals caldria dir que no serien rescatats de les conseqüències de la moneda única, que devastarien, per tant, les seves ineficients economies.” (2)

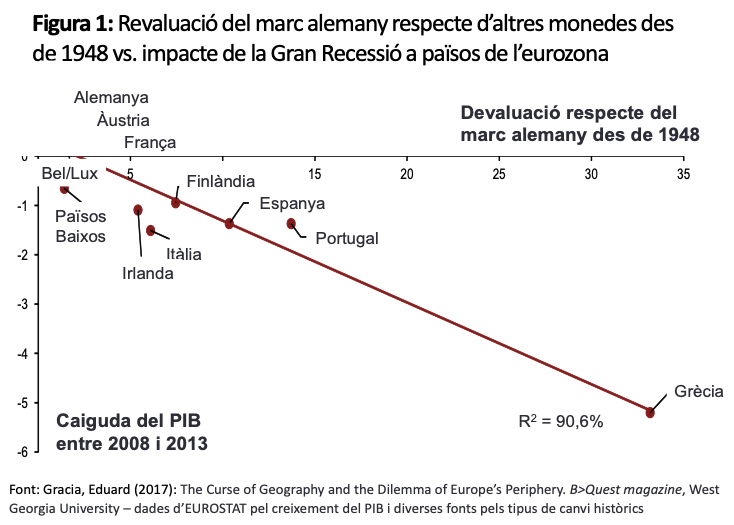

Quan l’any 2009 va esclatar la crisi de l’eurozona va quedar prou clar fins a quin punt la Dama de Ferro tenia raó en les seves advertències. Efectivament, tal com havia predit, els països que en el passat havien hagut de devaluar més sovint les seves monedes per a tornar a guanyar competitivitat serien també els que patirien més quan no poguessin fer-ho un cop dins de l’eurozona (figura 1)(3). D’aquests, però, alguns, com ara Irlanda o Finlàndia, van ser capaços, després de patir un primer impacte brutal, d’aplicar les mesures d’ajust necessàries per a sanejar les seves economies, reprendre el camí d’un creixement basat en activitats d’alt valor afegit i fins i tot, en el cas d’Irlanda, retornar a finals de 2013 el rescat milionari que va rebre l’any 2010 del que la premsa va anomenar la troica (Banc Central Europeu, Comissió Europea i Fons Monetari Internacional). Irlanda va esdevenir de fet “l’alumna aplicada” de la troica, ja que va aplicar les reformes que li demanaven gairebé des del primer dia –i amb resultats impressionants. Altres, en canvi, en particular els països que comparteixen el malnom de PIGS (Portugal, Italy, Greece, Spain) i, fins a cert punt, també Xipre, van seguir trajectòries molt menys reeixides malgrat patir xocs inicials similars (només a Grècia el xoc va ser molt més fort que a Irlanda o Finlàndia).

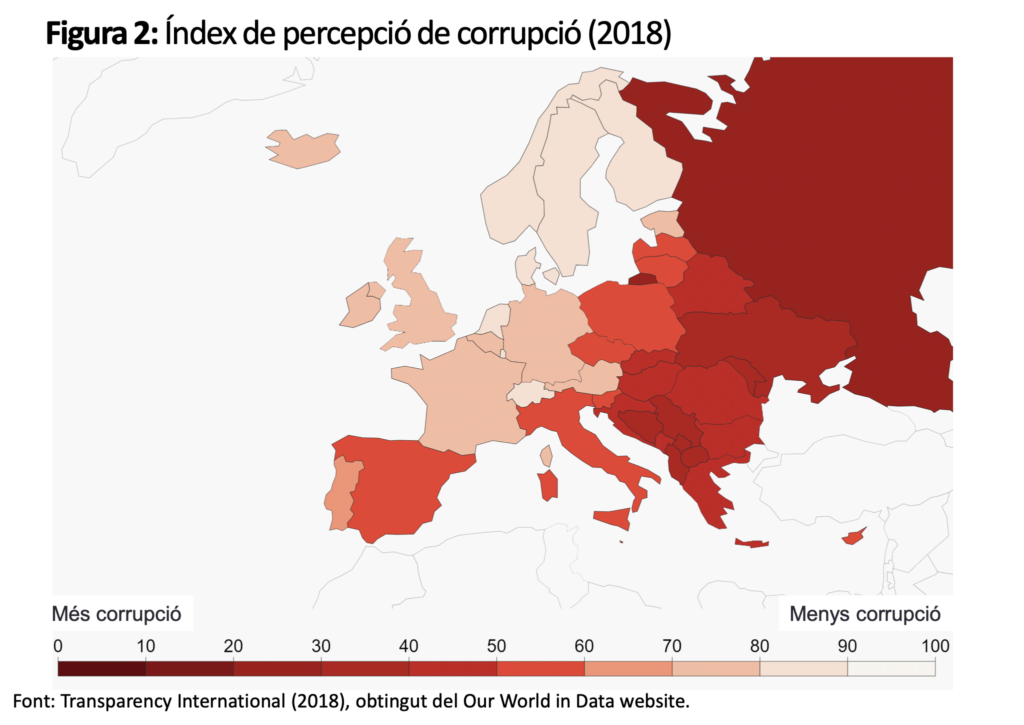

El que fa les economies del PIG intrínsecament diferents de les de Finlàndia o Irlanda és, diguem-ho clar, la seva baixa qualitat institucional (figura 2)(4), és a dir, el pes excessiu que hi tenen elits i grups de pressió que capturen el poder coercitiu de l’Estat per a extreure rendes de la resta de l’economia. Això llasta aquestes economies, hi desencoratja la inversió productiva i, per tant, impedeix que l’eficiència econòmica hi creixi al ritme dels seus competidors del nord. Naturalment, durant els anys bons al principi del segle XXI era fàcil no veure el problema… excepte pel fet ominós que l’augment de la demanda a aquests països va portar invariablement a una ràpida inflació de preus, ja que l’entorn legal afavoria més la inversió de les quantitats massives de capital que hi arribaven en immobles particulars o turístics, en infraestructures innecessàries avalades per l’Estat o senzillament (sobretot a Grècia i Portugal) en el finançament del dèficit públic corrent… i, sense inversió productiva, la productivitat difícilment pot augmentar. Quan va arribar la crisi, tal com havia previst Thatcher, aquests països van trobar que havien perdut molta competitivitat i que, en no poder recuperar-la per mitjà d’una devaluació, només els restava fer-ho abaixant els preus i salaris o bé pidolar diners de la troica per a continuar la seva fugida cap endavant. En canvi, Irlanda i Finlàndia, on el creixement dels anys anteriors a la crisi havia estat encapçalat principalment per sectors d’alt valor afegit molt lligats a les noves tecnologies, més aviat van guanyar productivitat durant els anys bons i, per tant, van estar en condicions de sortir de la crisi en pocs anys.

El que fa les economies del PIG intrínsecament diferents de les de Finlàndia o Irlanda és, diguem-ho clar, la seva baixa qualitat institucional, és a dir, el pes excessiu que hi tenen elits i grups de pressió que capturen el poder coercitiu de l’Estat per a extreure rendes de la resta de l’economia. Això llasta aquestes economies, hi desencoratja la inversió productiva i, per tant, impedeix que l’eficiència econòmica hi creixi al ritme dels seus competidors del nord

La màquina de fer diners

Allà on Thatcher no va encertar-la del tot, però, va ser a les seves advertències sobre què podrien esperar les economies més febles que perdessin competitivitat un cop incorporades a l’eurozona. Al principi, entre 2010 i 2012, és ben cert que les recomanacions d’austeritat de la troica van semblar ben bé extretes del llibre de Thatcher, particularment quan anaven dirigides a països petits amb poc poder de negociació com ara Grècia, Irlanda o Portugal. Àdhuc a Itàlia, l’any 2011 va caure el primer ministre Berlusconi per a ser substituït per Mario Monti, un antic comissari europeu, al capdavant d’un govern “d’unitat nacional” que havia d’implementar les reformes recomanades per la Comissió Europea. Gradualment, però, a partir de juny-juliol de 2012 (quan es va aprovar per Espanya un rescat, a diferència dels anteriors, pràcticament sense condicions i, gairebé alhora, Mario Draghi va fer el seu famós discurs prometent que el BCE faria “el que calgués” per a evitar una cadena d’impagaments de deute de bancs i governs que posés en perill l’eurozona) la troica va anar suavitzant les seves exigències. Això no vol dir que perdés la seva capacitat d’imposar condicions extremadament dures, com va quedar a bastament demostrat l’any 2013 amb el rescat de Xipre o l’any 2015 amb el tercer rescat de Grècia… Tanmateix, les exigències d’austeritat i reforma s’han fet més febles, les mesures contra alguns països que sistemàticament incompleixen els objectius de dèficit més indulgents, i fins i tot el llenguatge que s’empra des de les altes institucions que configuren la troica sembla que s’ha fet més amable.

Per què? Per dues raons principals. La primera, perquè es va fer prou evident que el problema estava molt estès i alguns dels països més grans de l’eurozona (Espanya, Itàlia, fins i tot possiblement França) estaven a un pam del pànic financer. Aquestes economies eren massa grans i el seu deute tenia massa pes als balanços dels bancs d’arreu de la Unió Europea perquè el perill que plantejaven fos fàcilment assumible i, conscients d’aquesta situació, els seus governs (particularment el govern Rajoy a Espanya, que va plantejar aquest xantatge explícitament)(5) podien amenaçar amb permetre el col·lapse si no rebien un rescat financer sense condicions. Ja ho deia John Maynard Keynes: si deus cent lliures al banc, tens un problema, però si en deus un milió, el problema el té el banc.

[…] es va fer prou evident que el problema estava molt estès i alguns dels països més grans de l’eurozona (Espanya, Itàlia, fins i tot possiblement França) estaven a un pam del pànic financer. Aquestes economies eren massa grans i el seu deute tenia massa pes als balanços dels bancs d’arreu de la Unió Europea perquè el perill que plantejaven fos fàcilment assumible i, conscients d’aquesta situació, els seus governs (particularment el govern Rajoy a Espanya, que va plantejar aquest xantatge explícitament) podien amenaçar amb permetre el col·lapse si no rebien un rescat financer sense condicions

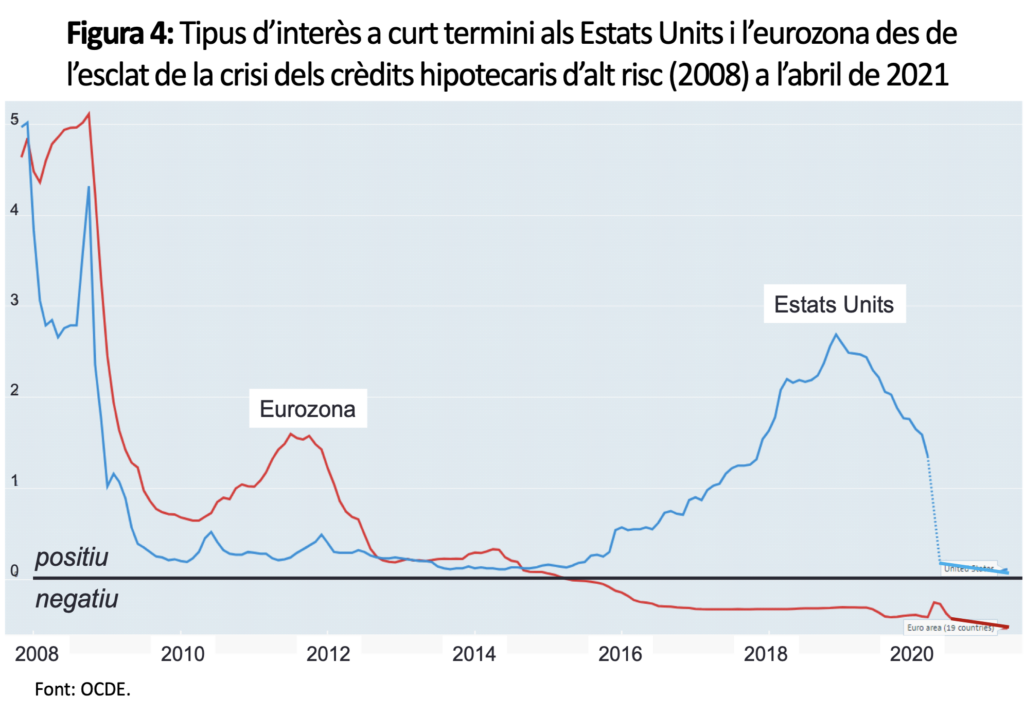

La segona raó és, però, en certa manera, més insidiosa: perquè la inflació, que tants analistes auguraven que seguiria a l’expansió monetària, no va arribar – i, de fet, no ha arribat encara. El lligam entre l’oferta monetària i la inflació és un dels fenòmens més ben fonamentats de la ciència econòmica (figura 3)(6): com va dir en Milton Friedman “la inflació és sempre i a tot arreu un fenomen monetari, en el sentit que és i només pot ser produïda per un creixement més ràpid de la quantitat de diners que de la de productes.”(7) Cau pel seu propi pes: si la quantitat de diners disponible augmenta més ràpid que la dels productes que es poden adquirir amb aquests diners, sembla natural que el preu d’aquests productes pugi – i, a grans trets, així ha estat efectivament al llarg de tota la història de la humanitat. És clar que l’impacte no és necessàriament immediat: a curt termini pot passar, posem per cas, que algú atresori els diners que s’imprimeixen (per exemple, si els bancs tenen por de prestar, les empreses d’endeutar-se o les famílies de gastar) i, en no circular, aquests diners no es tradueixin en augment de la demanda de productes. A la llarga, però, l’experiència i el sentit comú suggereixen que tard o d’hora aquells que tenen diners per a fer servir es decidiran a fer-los servir.

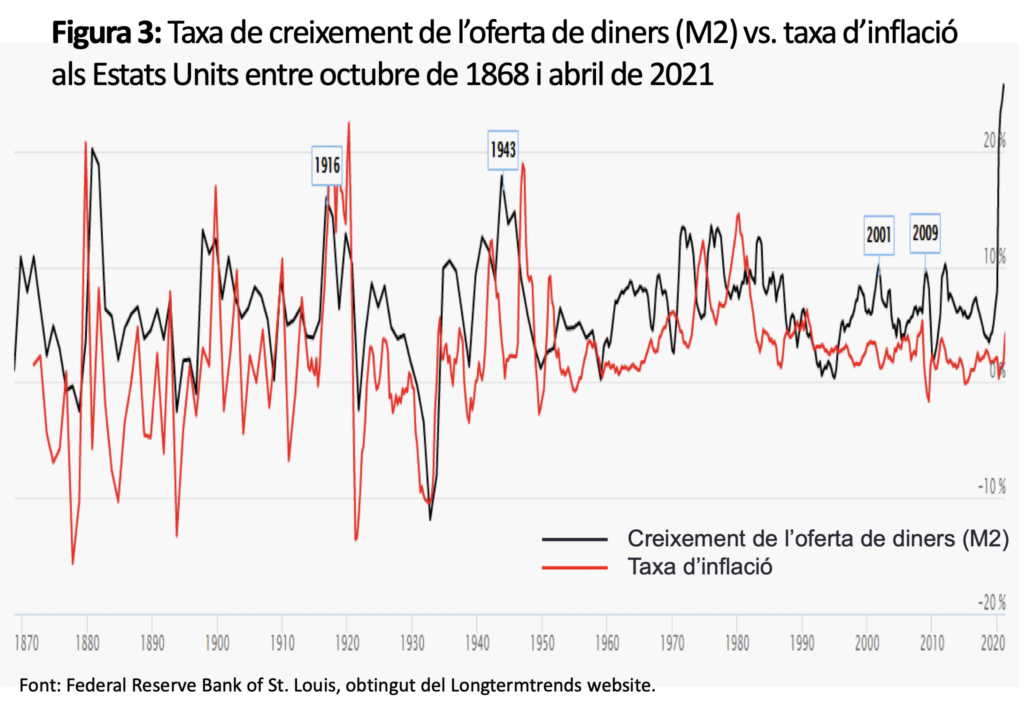

Per descomptat, això no vol dir que no calgui fer servir la política monetària per a facilitar la sortida d’una crisi com ara la de la covid-19… Però, com la morfina, la política monetària és un medicament que pot portar tota mena de mals si es converteix en un hàbit. Des de la Gran Recessió, en efecte, l’estímul monetari s’ha convertit en un hàbit cada cop més difícil de trencar –sobretot, com veurem, a l’eurozona. Als Estats Units va començar una mica abans, amb la crisi de les hipoteques subprime (préstecs hipotecaris d’alt risc) que va donar inici a la Gran Recessió: la Reserva Federal va reduir el tipus d’interès a zero i, com que no n’hi havia prou, va imprimir quantitats massives de diners per a comprar deute públic i corporatiu durant anys fins que els mercats es van estabilitzar. A l’eurozona es va seguir al principi una política més conservadora però, com hem vist, quan la crisi va passar de ser un problema de deute hipotecari a amenaçar la solvència dels propis estats es va passar a aplicar exactament la mateixa política fins a extrems que senzillament no tenen cap precedent –com ara reduir el tipus d’interès nominal per sota de zero, cosa que equival a pagar els bancs per a demanar diners prestats al BCE. El que, a diferència de la Reserva Federal, no ha fet mai el Banc Central Europeu és tornar gradualment a l’equilibri un cop passada la crisi (figura 4)(8): entre 2015 i principis de 2020 (és a dir, fins a l’esclat de la pandèmia) la Reserva Federal va respondre a la reactivació de l’economia, i amb ella el perill de retorn de la inflació, augmentant els tipus d’interès a nivells més sostenibles (fins al 2,69 % el desembre de 2018)… mentre que el Banc Central Europeu seguia empentant els tipus a nivells cada cop més negatius (per sota de -0,4 % a partir d’agost de 2019).

El nou miracle dels pans i els peixos

És clar, algú potser dirà que tot això són contes de por que ja no són aplicables al món on vivim, car és ben cert que la inflació al llarg dels últims anys s’ha mantingut a nivells molt moderats als Estats Units i, encara més, a l’eurozona, Regne Unit i Japó. Hi ha fins i tot economistes molt prestigiosos (per exemple Paul Krugman(9), premi Nobel d’Economia 2008) que creuen que la teoria d’en Friedman no s’ajusta a la realitat d’avui i que la temuda inflació potser no arribarà mai perquè, segons ells, com que ara els tipus d’interès són tan baixos, el públic no tindrà cap inconvenient a seguir atresorant, sense gastar-los ni prestar-los, tots els diners que els bancs centrals vulguin imprimir. A l’extrem, si aquests autors tenen raó, imprimir diners hauria passat a ser un robatori sense víctimes, un miracle dels pans i els peixos, una pluja de mannà del cel, i el món hauria arribat, sense adonar-se’n i sense proposar-s’ho, a un nou paradís on l’economia hauria deixat de ser la ciència trista d’antany, ja que permetria crear valor del no-res, sense límits i sense cost…

Una vella dita afirma que, si quelcom sembla massa bo per a ser de debò, probablement ho és –i, per prestigiosos que siguin els seus defensors, sembla assenyat dubtar que aquesta hipòtesi tan convenient en sigui la primera excepció. De fet, en extrapolar l’experiència dels últims anys d’expansió monetària amb baixa inflació, aquest plantejament sembla no tenir prou en compte com d’excepcionals han estat les circumstàncies que han fet aquesta experiència possible. La globalització, que ha omplert els mercats de productes molt barats d’economies emergents i, alhora, ha debilitat el poder de negociació dels treballadors poc qualificats als països avançats, ha contribuït molt a mantenir els preus baixos. La por al futur dels consumidors i les institucions de crèdit, deguda a l’envelliment de la població i a l’amarga experiència de la Gran Recessió, ha fet que atresoressin grans quantitats d’efectiu sense gastar-les ni prestar-les, cosa que n’ha reduït molt l’impacte sobre els preus. Els tipus d’interès tan baixos han mantingut els costos financers de les empreses a nivells mínims, mentre que el fet que les més grans economies emergents (Xina, Índia) no ofereixin prou seguretat jurídica als emprenedors fa també que molts inversors d’aquests països estiguin disposats a atresorar els seus estalvis en dòlars i euros “per si de cas” fins i tot amb rendiments escandalosament baixos. Per acabar-ho d’adobar, en aquests anys el col·lapse del preu de moltes matèries primeres a partir de 2011 i, sobretot, del petroli a partir de 2014 (el preu del barril Brent(10) va passar de 115 dòlars el juny de 2014 a 26 dòlars el gener de 2016) contribuí també a reduir els preus i compensar així l’impacte d’aquesta política monetària ultraexpansiva.

De fet, en extrapolar l’experiència dels últims anys d’expansió monetària amb baixa inflació, aquest plantejament sembla no tenir prou en compte com d’excepcionals han estat les circumstàncies que han fet aquesta experiència possible. La globalització, que ha omplert els mercats de productes molt barats d’economies emergents i, alhora, ha debilitat el poder de negociació dels treballadors poc qualificats als països avançats, ha contribuït molt a mantenir els preus baixos

Mentre es mantinguin aquestes circumstàncies excepcionals (que la pandèmia ha exacerbat en reduir la demanda, induir el públic a atresorar més diners que mai “per si de cas”, fer els bancs encara més cautelosos a l’hora de prestar i enfonsar el preu del petroli fins al voltant de 9 dòlars per barril l’abril de 2020), finançar les institucions eternament deficitàries del tendre ventre mediterrani d’Europa seguirà sense tenir cap cost. Quan el vent canviï de direcció i aquesta generositat esdevingui costosa, però, els països més febles institucionalment i econòmicament, com ara Espanya, poden trobar-se en una situació més que compromesa… D’això, però, en parlarem a la segona part d’aquest article.

- “Germany and France would finish up paying all the regional subventions that the poorer countries would insist upon if they were going to lose their ability to compete on the basis of a currency that reflected their economic performance.” – Thatcher, Margaret (1995): The Path to Power. HarperCollins.

- “We had arguments which might persuade both the Germans – who would be worried about the weakening of anti-inflation policies – and the poorer countries – who must be told that they would not be bailed out of the consequences of a single currency, which would, therefore, devastate their inefficient economies.” – Thatcher, Margaret (1993): The Downing Street Years. HarperCollins.

- geography2017.pdf (westga.edu)

- Corruption – Our World in Data.

- ¿Demasiado grande para caer? – elEconomista.es.

- M2 Money Supply Growth vs. Inflation – 152 Year Chart | Longtermtrends.

- “Inflation is always and everywhere a monetary phenomenon, in the sense that it is and can be produced only by a more rapid increase in the quantity of money than in output” – Friedman, Milton (1970): The Counter-Revolution in Monetary Theory.

- Interest rates – Short-term interest rates – OECD Data.

- Per exemple, Opinion | Bitcoin Fans’ Fear of Inflation Is an Old Fallacy – The New York Times (nytimes.com).

- U.S. Energy Information Administration Spot Prices for Crude Oil and Petroleum Products (eia.gov).